松尾匡のページ16年2月21日 「正義のミカタ」の没グラフ

20日の朝、テレビ朝日の「正義のミカタ」というバラエティ番組に生出演してきたのですが、やっぱり肝心の言いたいことがうまくいかなくて、落ち込むねえ。今日まで、「あ〜〜〜あ〜〜〜」とかってずっと言っています。

日銀の「マイナス金利」について解説しろって話でしたので、終わりの方で、「これを言いたくて出た」と言って、日本学生支援機構の奨学金を固定金利で借りた人の利子を、今の下がった金利に変えてほしいと言いました。これは、政府の政策の要求のつもりで言ったんですね。本来なら、大学授業料はもともと無償化すべきだし、奨学金の借金はみんな棒引きにするべきだと思いますが、そこまでいかなくてもせめてこれぐらいはやってほしいと。市場の実勢に合わせた機構内部の借り換え措置みたいなものですから。

ところがこれ、金利が下がって住宅ローンなんかの借り換えをしたらおトクという話の流れの中で言ったものだから、学生支援機構の奨学金を借りている人各自に借り換えを呼びかけたのだと視聴者のみなさんには受け取られたみたいです。ああ、そんなふうに取られるとは全然思いつきませんでした。すみません。たぶん、支援機構の金利よりも安い金利で借り換え資金を提供する銀行は、さすがにないんじゃないかなと思います。あるかもしれませんが。

あと、最後の最後の肝心の締めに用意してたこと──安倍さんは7月の選挙時に好況にするために、4月ぐらいに補正予算を組んで大規模に財政出動したいだろう。そのために国債を発行して資金調達するが、それが超低金利で調達できるようにするための条件づくりという意味もマイナス金利政策にはあるのではないか。野党がこれに勝ちたいならば、やはり福祉の充実などで財政出動をして景気を拡大することを訴えないといけない。そうすると、(当面財政ファイナンスがタブーなら)やはり資金調達が超低金利でできる必要があるから、マイナス金利は支持すべきだ。──が、時間切れで全然言わないままに終わりました。

あ〜〜〜…、やっぱり僕はテレビには向いてないわ。そもそも、地上波テレビデビューが、いきなり芸人さん前にした掛け合い生放送ってハードル高すぎ。

正確には以前宮崎哲弥さんの衛星放送番組に出たのがテレビデビューだったと思いますが、あのときもウダウダだったなあ。今回も宮崎さんには助けられた気がします。

宮崎さんには、今度の景気の拙著を、文春でも取り上げて宣伝してもらえて、本当に感謝しています。

【宮崎哲弥の時事砲弾】 何度でもいう。われわれは皆、長期的には死んでいる。

さらに、宮崎さんにはニッポン放送のラジオ番組でもこの本をご評価いただいています。

【宮崎哲弥】ザ・ボイス そこまで言うか!H28/02/03【特別対談・金子洋一】

どうもありがとうございます。

そういえば、毎日忙しすぎてこのサイト更新できなくて報告しないままになっていましたが、8月29日に久米宏さんのラジオ番組にこれまた生出演していたのでした。

久米宏ラジオなんですけど 2015年08月29日 ゲスト:松尾匡さん(経済学者)

久米さんラジオだからか好き放題な感じで、私の前はシールズの学生さんと電話対談されてノリノリでした。私もうまく話を乗せられて、わりと緊張せずに話せましたけど、本当は景気対策の話をしにきたのに、「マルクス経済学とは何か」みたいなあまり関係ない話で時間をとった末に、専門ではない中国の話を振られてウダウダになってしまいました。中国共産党独裁は資本家のために労働運動を抑圧するためにあるみたいな話になったあと、「政党の名前は目指すものと正反対の名前をつけるんですよ。日本の与党第一党とか」と言ったらそれが大ウケして、久米さんそのあともこのネタを繰り返して下さいました。経済学の話じゃないんですけど。

まあ、この法則が一番あてはまったのは「みんなの党」と「次世代の党」でしたけど。

番組はユーチューブでも出ています。

さて、今回、「正義のミカタ」では、資料に作ってもらうために、深夜まで作った大量のグラフをスタッフの人に送っていたのですが、一つも採用されませんでした。まあニーズに合ってなかったことは十分理解できるので、そんなものだと思っていますけど、もったいないことはもったいないので、ここに公表しておきたいと思います。

◆先日のGDP速報2015年10-12月期一次速報のデータから

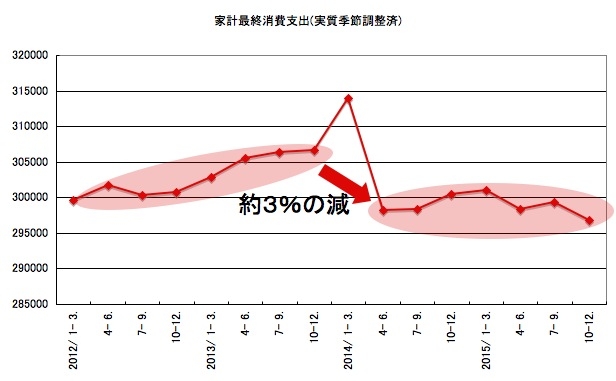

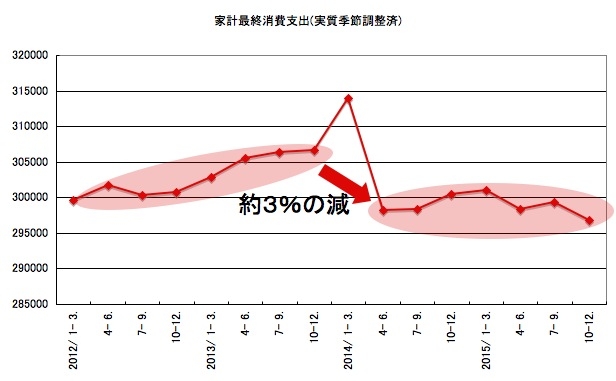

消費は、消費税増税分約3%ランクを落としたまま停滞しています。『この経済政策が…』でお見せした状態のままです。

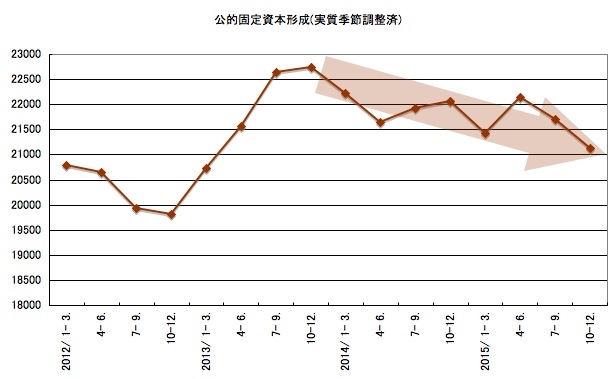

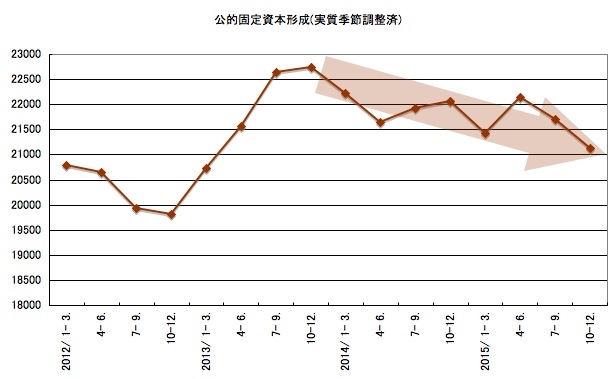

「公的固定資本形成」、いわゆる公共投資は、安倍政権発足後1年足らずの間は増加しましたが、その後減少しています。

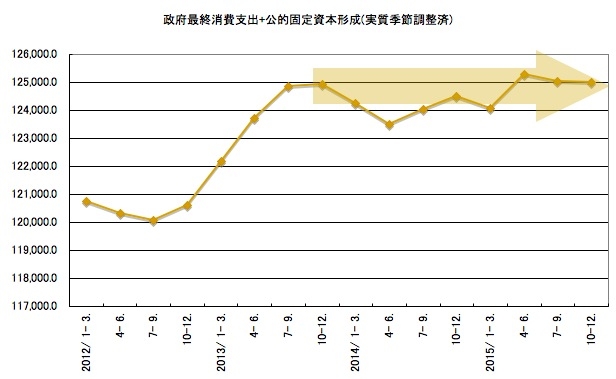

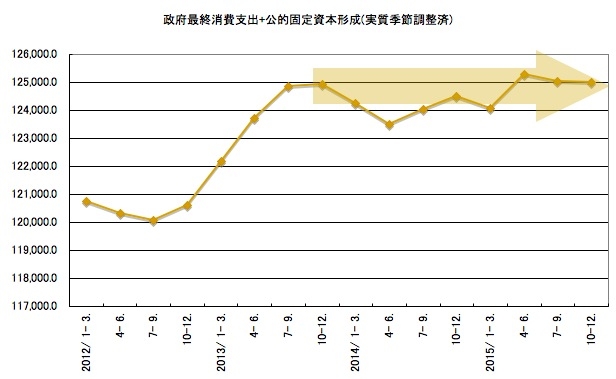

「公的固定資本形成」と「政府最終消費支出」を合わせた政府支出を見ても、2014年以降停滞しています。しかも消費税増税後、消費需要減に追い打ちをかけるように緊縮財政になっていることがわかります。

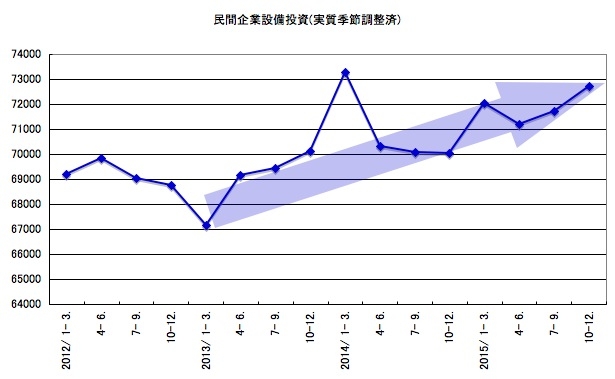

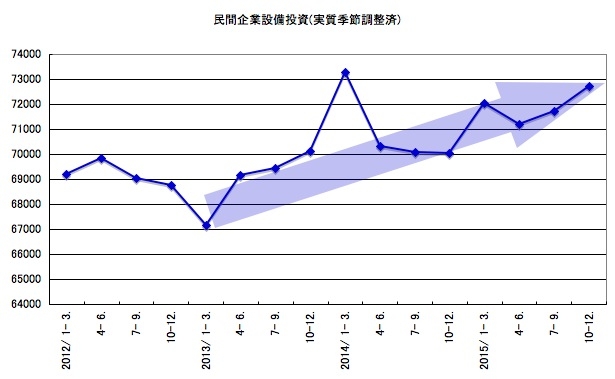

『この経済政策が…』では、金融緩和政策の結果、民間企業の設備投資は増加傾向にあることを示しましたが、その傾向はとりあえず続いています。

ただ、消費税増税と緊縮財政のために、内需は低迷していましたから、ちゃんと調べてはいませんけど、主に輸出産業での設備投資が中心だったのだと思います。

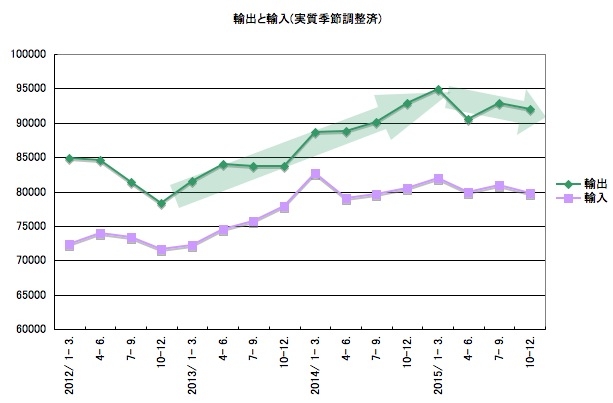

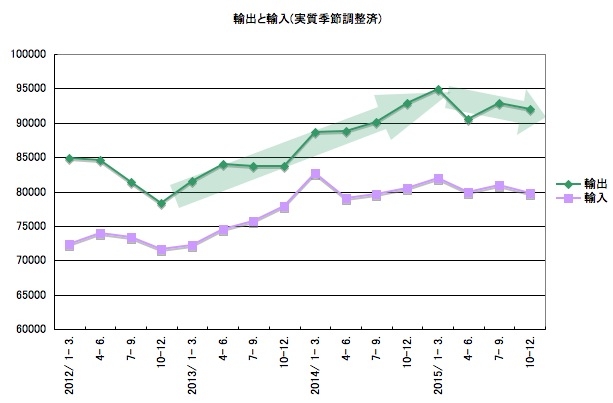

輸出は、金融緩和による円安で伸びていましたが、昨年から中国発の世界経済の変調で低下しだしています。これも『この経済政策が…』で示したとおりで、その低下傾向が続いているように見えます。

したがって、これを受けて設備投資も落ち始める可能性があります。二次速報ではだいぶ下方修正されるかもしれません。

◆株価と円相場の関係

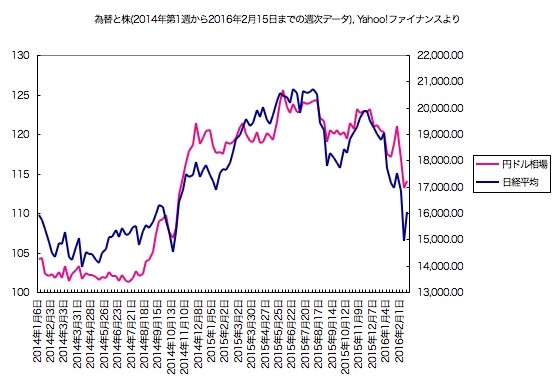

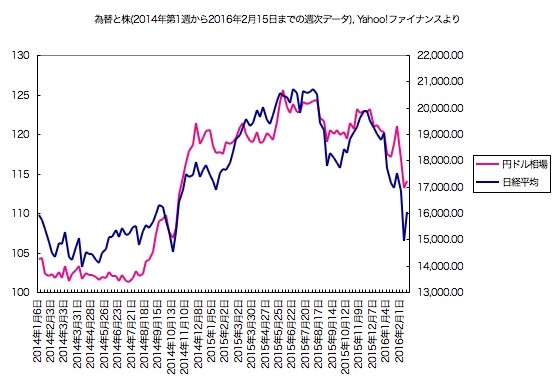

番組では、円安になると輸出が有利になるので、それを予想して輸出産業を中心に株価が上がるということを説明しましたが、実際、日経平均株価の週単位の変動は、ほとんど円相場だけで動きが決まります。例えば2014年1月第1週から2016年2月15日までの日経平均と円ドル相場の週次データを合わせて折れ線グラフにかけば、次のようになります。

円ドル相場は1ドルの円価格なので上に行くほど円安です。

とてもよく似た波形になっていまね。回帰分析してみたら、相関係数が93.2%(自由度修正済み決定係数86.7%)、円ドル相場の係数のp値(偶然こんな関係が見られる確率)は小数点以下50桁という超微小値です。つまり、非常によく相関しているということです。

弟子の波床がこれを他の期間についても調べてくれました。波床は、新年度から飛び級で大学院に進学しますので、これからこのエッセーでたびたび登場すると思いますのでよろしく。

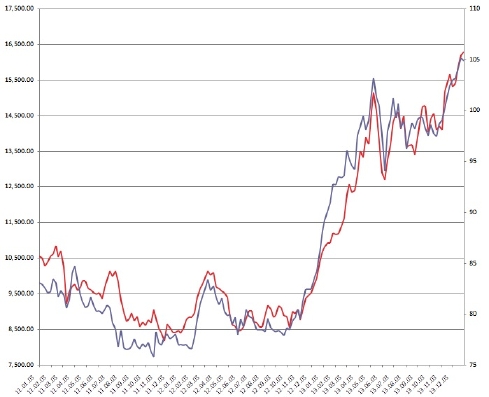

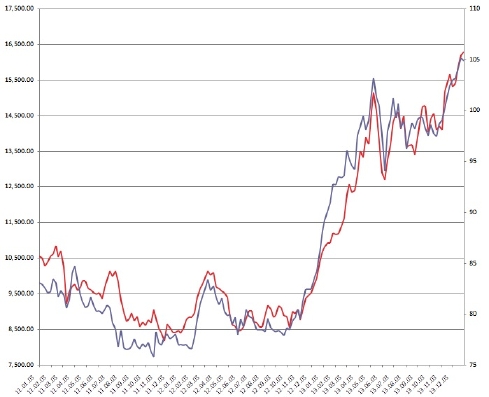

2011年から2013年のデータは、笑ってしまうぐらいほとんど同じグラフです。

回帰分析したら、相関係数97.5%(自由度修正済み決定係数95%)、円ドル相場の係数のp値は小数点以下103桁でほぼゼロということで、社会科学では滅多に見ない非常にクリアな相関が観測されました。彼の調べでは、相関係数で言えば、2008年から2010年は65.7%、2005年から2007年は85.9%と、相関が高かったのですが、2002年から2004年は全く相関が無く、1999年から2001年になると逆の相関が見られるという結果になりました。

つまりこの関係は、だいたいこの十年ぐらい見られるようになった関係だと言うことです。

◆もう少しだけ長い目で見ると日米の株価が同じように動く

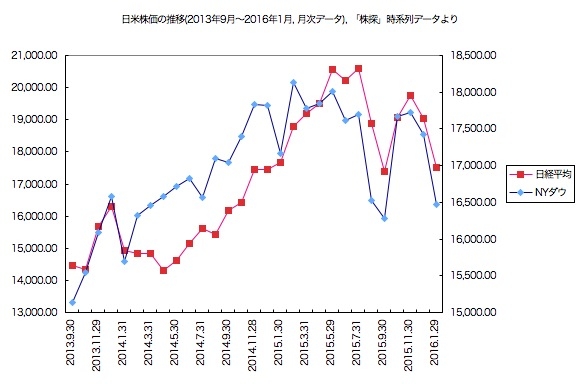

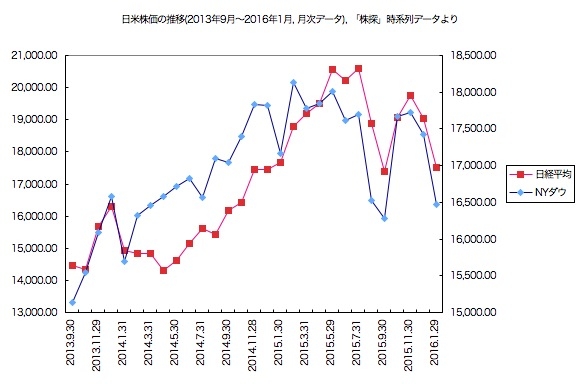

2013年9月から今年1月までの日経平均株価とニューヨークダウ平均株価の動きを並べてグラフにかくと、だいたい合っていることがわかります。

2014年に日本の株価が下にずれているのは、消費税増税の影響だと思います。日本の株価がアメリカの株価に影響するよりも、アメリカの株価が日本の株価に影響する力の方が当然強いと思いますので、基本的に日本の株価はアメリカの株価で決まっているのだと見ていいと思います。

例えば、日本の株価がアメリカの株価と比べて上に乖離していく動きが続くと、日本で株を買ったらトクだということになって、円を買う力が強くなって円高になり、日本の輸出が不利になるという予想が起こって日本の株価が下がるという形で、自動的に同じような動きになる調整が働くのだと思います。

◆円ドル相場は金利差で決まる。

これは、『この経済政策が…』でお見せしていますが、今世紀に入ってからの日米の長期金利の差(10年国債金利の差)と円ドル相場の月次データを重ねてグラフにするとこんなふうになります。金利差はアメリカの金利マイナス日本の金利、円ドル相場は上のと同じく上に行くほど円安です。

少なくとも、2014年に入るまでは細かい動きまできれいに合っています。拙著にも書きましたが、9割近い相関になります。

2014年以降ははずれて見えますが、これは、日本の金利がゼロの下限に近づいて下がりにくくなっているために、アメリカの金利がちょっと下がるだけで差が縮まった数字が出てしまうからです。つまり、仮にアメリカの金融緩和よりも日本の金融緩和の方が大きくても、金利差の動きに反映されず、逆に縮まって見えるというわけです。

だから拙著で示したように、日本の金利が十分低くなったころからは、むしろ日米の金利の比をとった方がいいかもしれません(拙著では対数差だがおなじこと)。すると、2010年以降ではこんなふうになります。

あまり上下していないので、回帰分析とかしても割り引いて見ないといけないですけど、一応相関係数は93.5%(自由度修正済み決定係数87.3%)あって、p値は小数点以下33桁の微小値です。

これはこれで合っているのですが、むしろ、直接に日米のマネタリーベースの比などを使った方がいいかもしれないと考えています。後日何らかの形でこのへんのお話を詳しくしてみたいと思います。

ともかく、ここからわかるとおり、日本の金利がアメリカの金利に比べて下がると、日本でおカネを運用することが前よりも損になるので、外国で運用するために円を売る力が強まって円安になるわけです。

以上のことから言えるのはこうです。日本はこのかん、消費税増税と緊縮財政のせいで内需が低迷していたために、金融緩和の効果は、円安にして輸出を伸ばすことと、主に輸出産業での設備投資を増やすことで、なんとか総需要拡大を実現してきた。しかし、そんな構造なので、中国発の世界経済の不振で輸出ができなくなると、設備投資も止まってしまい、このままいくと将来の景気が悪化することが高い確率で見込まれる。それが株価下落の根本的な原因をなす。

さらに、世界経済の悪化で、相対的にマシな日本に資金が向かう。特に、アメリカの株価が、景気挫折の危惧のために下落しているので、日本の株が下がらないままだったら、日本に資金運用先を移す動きが起こる。かくして円が買われて円高になり、輸出産業を中心に日本の株はさらに下落する…。

──これは、リーマンショックのときと同じパターンですね。あのときはこうして歯止めなく円高が進行して、株価は続落、実体経済も崩壊に向かっていきました。

金利が低くなることは、円安に向けた力をかけるので、この動きを緩和させる効果を持ちます。つまり、もし日銀がマイナス金利を導入していなかったら、今頃リーマンショックのときと同じように、もっとひどいことになっていたということです。

マイナス金利政策の結果、民間の銀行はおカネを日銀に置いておくことができなくなって、手元に資金がダブついています。しかし、内需は低迷し、外需も駄目になって、企業が設備投資する事業機会がなくなってしまい、なかなか企業がおカネを借りてくれない状態です。だから、金利が下がってタダみたいに低くなっているわけです。

ここで、安倍さんの野望実現に向けた手が打たれるのではないかと思うのです。

この危機を乗り越えるには、15年度の3兆円ばかりの補正予算では明らかに不足です。16年度予算案も15年度予算・補正予算合計より少なくて力不足です。予算案を修正する余裕があるのかどうかテクニカルなことはわかりませんが、ないならば、成立したとたん、補正予算を組んで、大規模な財政出動をやって7月選挙時点での好景気を狙うと思います。そのための資金に、おあつらえむけに、このダブついたおカネが向かうと…。タダみたいな金利で政府はたっぷりとおカネを借りることができるというわけです。景気の状態によっては、さらに量の金融緩和も追加されて、これを支えるかもしれません。

こうなったら、何の波乱もなくスムーズに景気がよくなったケースよりも、かえって安倍さんの株が上がるでしょう。

こんな中で、野党側が財政再建論とか、バラマキ批判とか、消費税増税論などをしたならば、まさにうってつけの「カタキ役」を買って出るようなものです。

それにしても、まだ三月に出る本の校正とか、諸々仕事を抱えているのに、うっかり土曜の午前中空いているからとテレビ出演を引き受けてしまったが最後、上記の資料作成とか、台本の修正のやり取りや打ち合わせなどで、ずいぶんと時間がとられて、ほかのデスクワークは全部ストップしてしまいました。でもどんなに注意深く台本作っても、結局、出演者の人たちの発言が入ってアドリブで流れていって大幅に変ってしまうし…。

やっぱり私はテレビにはあいません。

(15年度を「昨年度」、16年度を「今年度」と表記するミスをしましたので、訂正しました。2/24)

「エッセー」目次へホームページへもどる