松尾匡のページ16年11月18日 書評:宮尾龍蔵著『非伝統的金融政策』

2010年3月から2015年3月まで日銀審議委員を勤めた宮尾龍蔵現東京大学教授は、大学院時代の同期の友人で、彼が10年前に書いた著書『マクロ金融政策の時系列分析』(日本経済新聞社、以下「前著」)の書評を、当時このエッセーコーナーでもしたことがあります。

その彼がこのほど、日銀審議委員としての経験をふまえ、新著『非伝統的金融政策──政策当事者としての視点』(有斐閣,2300円+税)を出しました(amazon、HonyaClub、honto、楽天)。いつもなかなか本を読む暇もとれないのですけど、この本はもらってすぐ夢中になって、比較的早く読み切ることができました。そこで、この月曜日、家族についてのプライベートな用件のためにたまたま手持ち無沙汰な時間ができたとき、これはちゃんと書評しておくことが世の中のために必要だと思っていましたので、この機会に取り急ぎ書き出したものです。結局その時間内に書ききれなかったら、今週は金子勝さんとの対論イベントなんかもあって、今日まで持ち越してしまいました。

【これからの政策エリートの常識となる本】

宮尾君の前著の結論は、主として1990年代後半の日本経済では、金融政策の効果は低下してしまったということでした。それに対する拙評では、2000年8月のゼロ金利解除とそのあとの景気後退や、量的緩和本格化以降の2003年からの景気拡大が計量期間に含まれていないので、それを含んだ研究が期待されると書いたのでした。今回、ある意味ではその課題が果たされたことになります。果たして計量分析の結論は、〈量的緩和などの非伝統的金融政策の効果はあった〉ということです。

金融政策の効果が低下したと言うならば、「もっともっと大規模な金融緩和をしないとだめだ」という結論も導かれるはずです。しかし前著で宮尾君はそれに反対していました。拙評では、宮尾君が反対している論拠が、それ以外の箇所の、数理モデルやデータ実証に基づく厳密な論証とうって変って、金融当局への信認の低下、予測不可能なハイパーインフレの可能性、不確実性増大のせいで起こるかもしれない不況の深刻化等々についての、信念的な叙述でしかないことを指摘しました。

実際にはそれに根拠がなかったことを、まさに身をもって明らかにしたのが今作だったわけです。これは決して彼にとって不名誉なことではなく、彼の実証に基づく議論の正確さを際立たせることだと思います。

そして今作でも、「真正ヘリコプターマネー」や財政政策による金融政策の従属など、日銀による財政ファイナンスについては、「決してあってはならないこと」(p.157)などと、終始強く反対しているのですが、その理由としてあげられる〈財政規律が緩んでマクロ政策運営を妥当な範囲でコントロールできなくなる危険〉なるものに、インフレ目標が基準として立てられている中でどれほど論拠があるのかと言えば、やはり信念的に言われているにすぎないと思います。やはりそれは、数理モデルや実証に基づく厳密な議論との間に際立った差を感じます。

もちろんこのことは、私のような反体制的な論者にとっては批判点でしょうけど、一般的にはそうでないかもしれません。事実を解析して明らかになったことについては、前言にかかわらずただちに認識をアップデートし、まだ確定的なことの言えない未知のことについては、伝統的に引き継がれた常識にしたがうという態度は、穏当な政策エリートにとってはお手本と言えるかもしれません。

その意味で、「これからの政策エリートの常識を知りたければ、この本を学べ!」と、大声で言える本だと思います。研究者を志す人はもちろん、政界でも官界でもマスコミでも、多くの若い世代が、これからこの本をまず勉強して金融政策を論じるようになるでしょう。それだけでも、これまでとは様変わりの世の進歩だと思います。

【この本の構成と特長】

この本は、まずコールレートを誘導する「伝統的金融政策」の説明からはじまります。その上で、それと対比した「非伝統的金融政策」の政策実務的な概説(第1章)、同政策に関する主たる数理モデル理論の、難しい数式を使わず本質を的確に把握する紹介(第2章)、著者の本業の現代的な計量経済学手法による政策効果の実証(第3章)が続きます。

さらに、非伝統的金融政策への疑問や懸念が丁寧に検討されています。特に第4章では、「2%」というインフレ目標の妥当性が検討されます。第5章では、インフレ高騰、資産バブル、財政ファイナンスなどのリスクが検討され、その評価とかかわる「長期停滞論」が詳しく検討されます。そして「出口戦略」をめぐる懸念についても検討されます。

第6章では、著者が審議委員を終えたあととられた「マイナス金利政策」について詳しく説明しています。その後の「長短金利操作付き量的質的金融緩和」については、「あとがき」ですべりこませています。第5章は「日銀での5年間と今後の展望」としてごく簡単に体験が回顧されています。「自動鑑札機を何台購入するか」などといったことの審議が議題に含まれるとははじめて知りました。私には、こんなことに適切な判断ができる日がくるとは永遠に思えませんので、やはりこんな仕事は自分には無理だと思いました。

また、日米欧の非伝統的金融政策の年表があるのは非常に便利です。私はしょっちゅう参照しています。何か書くときの事実確認のためにも、データとにらめっこして要因を探る時にも役立ちます。

それから、IS−LM分析の簡単な説明、名目金利と実質金利の関係についての概説がコラムで書かれていて、簡単な数式を使ったいろいろな理論の解説は章末にまわしています。各章の末尾には、要点のまとめがついています。ちょっと気のきいた学部生なら容易に独習できるし、ゼミのテキストとしても最適だと思います。

それから、たいてい金融政策の話には、何を読んでも「フォワードガイダンス」「オープンエンド」「シグナル効果」「テーパリング」等々の独特のカタカナ用語がでてきます。私は使わないようにしていますが、この本ではみんなきちんと説明してありますので、初心者でもこれを読めばほかの文章も読めるようになります。

細かいことかもしれませんが、「エクスペクテーション」にあたる日本語を一貫して「予想」と表現しているのはとてもいいことだと思います。従来学術的には「期待」と訳すのが定番でしたけど、この言葉にはもともと「いいことを待ち望む」というニュアンスは全くありません。なのに「期待」と訳すと、「いいことを待ち望む」というニュアンスが入ってしまうため、「期待に働きかける政策」などと言うと、値上り益を狙う投機を煽るようなイメージを持たれてしまいます。私も極力「予想」と言ってきましたが、この本を機会に「予想」という言い方が定着すればいいと「期待」します。

言葉の使い方のわかりやすさについて、ちょっと文句をつけるならば、「為替レートの上昇」は円安のことで、「為替レートの下落」は円高のことを指しているのですが、入門レベルの文章の中では逆の意味に混同されるので使わない方がいいです(「円高」「円安」と括弧書きで入っている箇所もあるのですけど)。

【予想に働きかけて長期金利を下げる】

何よりいいのは、全くあたりまえのことなのですが、この本は非伝統的金融政策の本質は何かということをよくわかって書かれていることです。元日銀審議委員に向かってド無礼な言い方ですまん。

まあしかし、世に出回っている本には、企業に貸し出すおカネを直接銀行にわたすのが目的とみなしたり、世の中におカネを出して直接物価を上げるのが目的とみなしたり、株価を上げることが目的とみなしたり、全然まとはずれな思い込みが多いので、ちゃんと書いてあるのはとても有益なことだと思います。

一番の基本は、「基本的に長めの金利に働きかける政策です。」(p.24)

そうそうこれですよ。

まず、超短期金利である政策金利を当分ずっとゼロにしますよと約束する政策が、そのことによって長期金利の低下を誘導する政策であることは当然です。

それだけではなくて、もっと進んだ量的緩和もこれなんです。日銀が国債とかをどんどん買い続けておカネを出すのをずっと続けますよと約束することで、究極には人々の物価上昇予想を高めて実質金利を下げて、おカネを借りて設備投資しようとか、マイホームを建てようとか、耐久消費財を買おうとかいう動きを起こすのが狙いですけどね。

このときに、なんでこの約束で、人々の頭の中に将来の物価上昇予想がつくのかというと──「マネージャブジャブ=インフレ」という図式を信じるひとが結構いるからという理由も、私はわりと現実的だとは思いますけど(この本でも実は触れている)──、私なりに敷衍いた言い方をすれば、将来景気が回復してもしばらく金融緩和をやめない約束だから、今おカネを長期に貸してあとで景気が回復して長期金利が上がって、ああおカネを貸すのを待っておけばよかったと後悔することがないと確信できるので、今安心して長期におカネを貸すようになる。だから資金市場が緩んで長期金利が下がるということです。将来景気が回復して長期金利が上がって国債価格が下がるのが怖いから今国債を買わないということがなくなって、今みんな国債を安心して買うから長期金利が下がると言ってもいいと思います(ケインズにならった言い方)。

こうやって、長期金利に働きかけてそれを今下げるので、おカネを借りて設備投資したりする人がこれまでより出てくるだろうと。そうすると財やサービスへの需要が増えて、物価が上がるだろうと。これが合理的に予想されるというわけです。この本ではほかのルートの説明も載っているのですが、一例としてはそうだということです。

私自身は、金融政策単独ではこのルートは弱いと思います。財政拡大があれば、直接総需要が拡大するし、その調子でいけばインフレになるのは当然予想されます。また、将来インフレになるから実質金利が下がるというときのインフレとは、庶民がマイホームを建てたり耐久消費財を買ったりするときの判断にとっては、「将来住宅価格が上がるから今のうちに」ということよりは、「将来給料が上がるから借金が目減りする」という意味の方が大きいので、賃金上昇予想が明確に含まれていないといけないと思います。

だから、金融政策だけでなくて、財政拡大や、将来の賃上げを確実にする政策が必要だと思います。

しかし、財政拡大を併用し事実上の財政のマネーファイナンスにしたとしても、やはりそこで金融緩和がなされる本質的な意義は、財政拡大にもかかわらず長期金利が抑えられるということにあると思います。財源のファイナンスなど形式的なことだと思います。

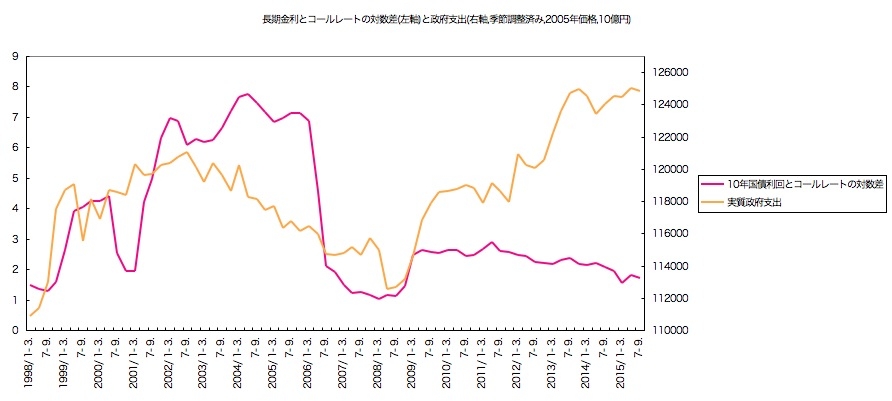

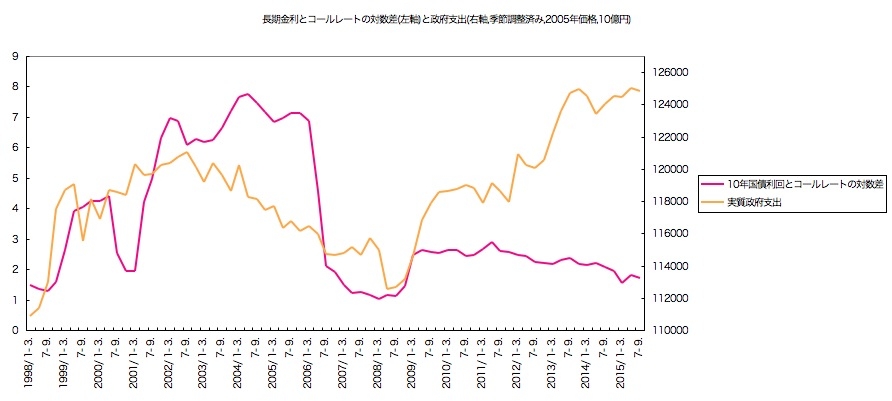

下の図は、そのことをざっくり見てみるために、私が、実質政府支出と「長期金利(10年国債利回)とコールレートの対数差」の推移を重ねてグラフにしたものです。つまり、金融政策を不変とすれば、政府支出が拡大すると長期金利は上がるということがわかります。長期金利が上がれば、おカネが借りにくくなって設備投資は減りますし、日本で資金運用したらトクだということで世界から資金が流入して円高になるので輸出が減ります。結局、総需要の拡大は足をひっぱられてしまいます。近年量的緩和が拡大することで、その効果が抑えられていることがわかると思います。

前回のエッセーでお見せした、政府支出とGDPの推移が重なるグラフは、十分な量的緩和がなされているからこそ成り立っていることだと思います。

また、賃金上昇も同じだと思います。貨幣供給不変にして賃金が上昇したら、実質貨幣供給が減るので長期金利が上がります。平たく言うと、賃金が上がると予想されると、企業は同じプロジェクトをするにしてもたくさん資金を借りなければならなくなるので、日銀がおカネを出さないと長期金利が上がってプロジェクトが断念されるということです。

書評を離れてしまいました。話を戻しますと、要するに、非伝統的金融政策がこれまでの金融政策と違う革新点は、中央銀行が大声で約束して将来についての予想を変えさせることにあるということです。これらの政策がうまくいくかどうかの鍵は、この約束が人々の予想を動かすことができるかどうかにかかるわけで、この本でもそのことがいろいろ検討されています。また、非伝統的金融緩和が打ち止めになる「出口」の問題でも、そのことが大きな関門で、将来景気がよくなったらたいしてインフレにならないうちに、とっとと金融緩和をやめてしまった方が、中央銀行としてはインフレ抑制の仕事がやりやすくていいのですけど、そんなことをしたら約束違反になっちゃう。将来そうやって約束をホゴにすることが今から見通せられたら、誰も中央銀行の言うことを信じなくなって、非伝統的金融政策の景気拡大効果なんて最初からなくなってしまいます。この問題についても、この本では詳しく取り上げられています。

この「出口」の問題についても、この本では、アメリカの中央銀行の実際の非伝統的金融緩和打ち止めの経緯を丁寧に追ってくれていて勉強になります。

また、「出口」で長期金利が上がった時、国債価格が下落して銀行破産するぞとか、日銀が大量に国債持っているのが評価損出すぞとか、よくある脅しがありますけど、私は「どうせ満期まで持っていたら額面に書いてあるとおりのおカネが入ってくるのに、何を言っているのかな」と常々疑問でした。この本でも、いやいや、アメリカがやったような「出口」のプランのもとでは、銀行は満期前に国債を売ったりしないし、日銀の持っている国債も満期がきたときの額面で資産額を評価しますし、関係ないですとはっきり書いてくれています。

【産出や物価への持続的なプラスの効果が実証】

さて、この本の白眉は第3章の計量分析だと思いますので、ちょっと内容紹介しておこうと思います。

もっとも、前著の拙評でも告白したように、私は現代的な計量分析手法についての知識はありません。宮尾君は日銀審議委員の激務の合間を縫って、ストックさんとワトソンさんが書いた、今のアメリカの標準的な計量経済学教科書の分厚い翻訳書を書き進めていたらしく、任期が終わって一年間で一気に仕上げて共立出版から出版しています。『入門 計量経済学』(amazon、HonyaClub、honto、楽天)と言います。前著の評であんなことを書いたので、「勉強しろ」ということか、1万4千円余もするその本を贈ってくれたのでしたが、いかにもわかりやすそうというのはわかりますが、何しろ分厚くて勉強する余裕がありません。すみません。図書館に入れて、周りにも勧めているので許してね。

ともかく第3章では、現代における標準的な計量手法である「構造ベクトル自己回帰モデル」を使って、非伝統的金融政策の効果を検証しています。

前著の拙評では、わからないならわからないなりに、こんなことを書いたのでした。当時はまだインフレ目標政策はとられていないときでしたけど、前著では計量分析の結果を使って、その政策効果について否定的な議論がなされていました。それに対して私は、ベクトル自己回帰モデルというのは、日銀が経済環境に対してどんな政策反応をするかを表す関数が、推計期間の間変らないものと仮定して扱っているはずなのに、ここから得られた結論を使って、インフレ目標政策という、別の政策反応関数に変える政策の効果を評価することはできないのではないかと論じたわけです。そうしたら本人からは、その批判は妥当であるとのメールをもらいました。

こんなしろうとの批判を気にしていたわけではないと思いますが、この本では、ある意味でこれへの応えが書いてあります。すなわち、「この分析期間において推定される政策反応の関係を1つのベンチマークとして、そこから逸脱した政策変数の動きを「政策ショック」として捉えるのです。」(p.101)

これによって、2001年から2015年初めまでのデータを用いてマネタリーベース(日銀の出すおカネ)増加の効果を検証した結果、長期金利の低下と、株高や円安を通じて、産出や物価に持続的なプラスの効果を持つことが実証されました。

また、量的・質的金融緩和の効果を検証するために、この政策がとられた期間を含んだ全期間の結果と、この政策がとられる前までの期間の結果を比較して、マネタリーベース拡大の効果がより大きく持続的になっていることが確認されました。

【資産市場の一般均衡グラフのマイナス金利解説には疑問】

さて、財政ファイナンスについての信念のことはわきにおいておけば、どうしても納得できないのは一箇所。202ページから205ページ、または210ページからの「付論6.2」の、資産市場の一般均衡モデルのグラフを使ったマイナス金利政策の効果の説明です。

もともと、第2章第5節で紹介されているこのモデルのグラフ自体、株価や為替レートについて「回帰的予想」という特定の予想をすることを前提にかかれています。つまり、例えば為替レートの場合、円安になったら円高に戻る、円高になったら円安に戻るという予想です。円安になったら将来もっと円安になる、円高になったら将来もっと円高になるという予想の場合は、グラフの傾きが逆になりますが、こちらの方がもしかしたら現実的かもしれまん。しかしまあ、そのことはとりあえずおいておきましょう。

とりあえず、縦軸に長期金利、横軸に株価ないし、為替レート(円安ほど数値が大、つまりドルの価格)をとったとき、債券市場均衡線が右下がり、貨幣市場均衡線が右上がりでかけて、両者の交点で均衡が決まるという、この本に示されるグラフを受け入れておきます。

マイナス金利政策の説明がへんなのは、債券市場均衡線と貨幣市場均衡線のシフトについてです。

まず、マイナス金利政策の導入によって国債への需要が外性的に増えるので、債券市場均衡線がシフトするという点。これ自体はごく自然な話であり、納得できます。

しかし、ひっかかるのは、そこに書かれている「日本のマイナス金利政策とそのフォワードガイダンスは、先に「タームプレミアム低下」のメカニズムで議論したとおり、投資家の行動を質的に変化させ、国債に対する需要を基本的かつ外性的に高めたとします」という理由付けです。念頭においているのは、192ページに書いてある次の見方だと思います。

「金融機関にとって、国債を新たに購入して満期まで保有して得られる利回りが「わずかでもプラス」と「わずかでもマイナス」の状況は、質的に異なると考えられます。これまでは、その是非はともかく、たとえわずかでもプラスの利回りが得られるので、その投資額を増やすことで、投資期間の収益はプラスを確保できました。しかし、その利回りが「わずかでもマイナス」となれば、期間収益はマイナスとなり、投資額を増やせば増やすほど損失額は膨らみます。/金融機関は投資をめぐる環境が一変したと受け止め、まだ少しでもプラスの利回りが得られるより長期の国債へと投資が殺到した可能性があります。」

ここに書かれていること自体は正しいと思います。しかし、この話は国債を期間で多種類に分けて考えていて、短期の国債の需要が減って、長期の国債に乗り換えるという話です。202ページからのモデルは国債を一種類に集計している(それどころかすべての債券を一種類に集計している)ので、その集計した国債需要が増えるということは、短期の国債需要が減った以上に長期の国債需要が増えるということが言えないといけないのですが、上の話からだけではそのことが言えるとはかぎりません。

(縦軸は「長期金利」ですから、ここでの「債券」は長期の債券だけということかもしれません。しかしその場合には、短期の国債は「貨幣」の方に分類されることになるので、貨幣市場均衡線のシフトが必ずもたらされます。そう扱わないとワルラス法則が成り立ちません。)

もっとひっかかるのは、貨幣市場均衡線を不変とおいていることです。マイナス金利政策をとると、日銀当座預金への供給は変化しない一方、「日銀当座預金に対する需要は外性的に減少する」と書いてあります。これは全くそのとおりです。しかし他方で、「人々の現金に対する需要が高まる可能性もあります」として、結果として両者が相殺されると扱って、貨幣供給均衡線はシフトせずとしています。

この扱いはおかしいです。マイナス金利政策の結果、日銀当座預金に対する需要が外性的に減るのは、政策の本質に起因する、絶対に起こる直接の影響です。それに対して、人々の現金に対する需要が高まるのは、いろいろなその他の要因がからんで、そうなるかもしれない可能性です。政策の効果をモデルで見る時には、他の与件はとりあえずおいておいて、まずは絶対に起こることを先に示して見せてから、あとから複雑な副次的動きを見るのが手筋です。

だから、まずは貨幣需要が外性的に減って、貨幣市場均衡線が右下にシフトする効果を示すべきです。そのあとで、いろいろな要因でそのシフトが相殺される話をすればいいのです。

さて、貨幣需要が外性的に減るならば、そこから債券に乗り換えると考えれば、債券需要が外性的に増えて債券市場均衡線がシフトするとみなすのはごく自然です。何も余計な説明は要りません。

そうすると、マイナス金利政策によって、貨幣市場均衡線は右下にシフトし、債券市場均衡線は左下にシフトすることになります。その結果、長期金利が低下するという結論は確実に出ます。しかし、株価ないし為替レートがどうなるかは、ここからは不確定です。

しかしこれは実はわかります。

横軸が為替レートである「付論6.2」のモデルで考えましょう。これは、貨幣、債券、外国証券の三資産モデルなので、この平面には外国証券市場の均衡を表すグラフもかけます。それは、貨幣市場均衡線と債券市場均衡線の交点を通る右下がりの曲線となります。三市場でワルラス法則が成り立つので、貨幣市場と債券市場が均衡するときには外国証券市場も均衡し、三曲線は一点で交わります。また、金利が上がると国内で資金運用するのがトクになるので外国証券需要は減り、円高(ドルの価格の下落)になることで外国証券市場が均衡するので、右下がりになるのです。

債券市場の需給で利子率が動き、外国証券市場の需給で為替レートが動くならば、市場調整が一般均衡に向けて安定的に働くには、外国証券市場均衡線の傾きは、債券市場均衡線の傾きよりも急でなければなりません。以下ではこれを仮定しておきましょう。

さて、マイナス金利政策で貨幣需要が外性的に減ると、ワルラス法則が成り立つかぎり、減った分が、一部が債券の需要に回り、一部が外国証券の需要にまわります。したがって、外国証券市場均衡線は、外生的な需要増大のために右にシフトします。同じ利子率でも以前より外貨の価格が上がるからです。

かくして、貨幣市場均衡線が右下に、債券市場均衡線が左下に、外国証券市場均衡線が右上にシフトし、三者が一点で交わることになります。長期金利は低下し、円安になるというのが答えです。

株を考えたときも話は同じで、長期金利は低下し、株価は上がるという結論になります。

この本のように、貨幣市場均衡線がシフトせずに、債券市場均衡線だけが左下にシフトするのが何がおかしいかというと、これはワルラス法則が成り立つかぎり、ちょうど債券需要が増えた分、株の需要ないし外国証券の需要が減っていることを意味するのです。198ページからあげられている銀行の収益圧迫によるリスクの高まりのせいで、危険資産である株が安全な債券に入れ替えられるということはあるかもしれません。しかし、マイナス金利政策という政策の本質によって、外国証券が国内債に入れ替えられることが必然的にもたらされるとは考えられません。ただでさえ国内金利が下がって、逆に国内債が外国証券に入れ替えられる要因が強いところです。国内金融機関にリスクが高まると、ますます外国に資金が逃げると考えるのが自然だと思います。リーマンショックのときに、サブプライムなどで痛んだ欧米の金融機関を嫌って日本に資金が流れてきたのと逆の話になるわけですから。

どうも、宮尾君のこの分析は、現実の日本のマイナス金利導入に際して起こった株価下落と円安円高(2016年12月16日訂正)を、なんとか資産市場の一般均衡モデルで表現しようとして苦し紛れをした感じがありありとします。

この本のデータ分析では、宮尾君は、マイナス金利政策の株価や為替レートへの影響については、明確な効果は観察されないと言っています。それが正しいと思います。その理由として、第一に、政策そのものとは全く関係なく起こった「不確実性」があげられています。つまり、中国経済の減速の長期化や一段の原油安への懸念から、株価が世界的に弱含み、世界市場の不安心理が高まっていたということです。そして、「その結果、実際にはマイナス金利政策による金利全般の低下によって株価や為替レートの改善を下支えしているにもかかわらず、グローバルな不安心理による下押し圧力があまりにも大きく、政策の効果がみえにくくなっている可能性があります」としています。これが正解だと思います。

さらにこの部分の注では、アメリカの中央銀行が利上げを先延ばしして世界経済の不安を落ち着かせたのだけど、その利上げ先延ばし自体が、円高をもたらす圧力になってしまっていることが指摘されています。これもその通りだと思います。

だから、このときの事態を「付論6.2」にならって資産市場の一般均衡モデルのグラフで表すならば、マイナス金利政策によって上記のシフトが起こるとともに、それとは別要因としての海外市場の動揺やアメリカの利上げ延期の結果、外国証券から国内債や貨幣への需要の外生的な取り替えが起こり、外国証券市場均衡線が左下に、貨幣市場均衡線が左上に、債券市場均衡線がさらに左下にシフトして、結果として円高となったと説明するべきでしょう。

【できるだけわかりやすい書き方をしようというよい傾向】

いささかマイナーなことにケチをつけてしまいました。この本はこんなことで価値が下がるようなものではありません。現代における金融政策に関する、ほぼあらゆる論点を、コンパクトな中に網羅したすごい本です。

それに、「ですます調」のやさしい語り口で、できるだけ平易に説明しようとする努力が感じられるところがいいです。昔は、わざとのように固い難しげな文章を書く学者が多かったですけど、このところ自分の知人たちの間では、できるだけわかりやすい書き方をしようという傾向が広がっている気がします。それは何よりいいことだと思います。

「エッセー」目次へホームページへもどる